Membeli rumah adalah langkah penting, dan memahami kompleksitas produk KPR (Kredit Pemilikan Rumah) sangat penting untuk membuat keputusan yang terinformasi. Ada berbagai pilihan, mulai dari suku bunga tetap hingga suku bunga variabel, skema yang didukung oleh pemerintah, dan fitur-fitur yang disesuaikan dengan pasar Indonesia, jadi penting untuk membekali diri dengan pengetahuan yang diperlukan untuk menemukan solusi KPR yang ideal untuk kebutuhan Anda.

Kami akan menjelaskan kompleksitas produk KPR di Indonesia dalam panduan komprehensif ini, memberikan pemahaman yang jelas tentang pilihan yang tersedia, manfaat, potensi risiko, dan pertimbangan kunci untuk membantu Anda membuat keputusan yang percaya diri dan terinformasi dalam perjalanan pembelian rumah Anda.

Gambaran Umum tentang KPR di Indonesia

Secara umum, institusi keuangan, baik bank maupun non-bank, menyediakan layanan KPR di Indonesia untuk membantu orang-orang yang ingin membeli rumah. Ini adalah produk unggulan bank karena memudahkan banyak orang untuk membeli rumah meskipun mereka tidak memiliki uang tunai.

Selain KPR, ada beberapa jenis produk lain yang harus Anda ketahui. Bank atau lembaga keuangan lain menggunakan perbedaan dalam istilah ini untuk membedakan jenis jaminan yang dimiliki oleh pelanggan atau tujuan penggunaan kredit oleh pelanggan.

Jenis-Jenis Produk KPR di Indonesia

KPR di Indonesia hadir dalam berbagai bentuk. Jenis KPR umum di Indonesia dibagi menjadi tujuh jenis berdasarkan kebutuhan peminjam. Jenis KPR yang tertera dalam daftar di bawah ini adalah:

1. KPR Konvensional

Sesuai namanya, jenis KPR ini tidak menerima bantuan subsidi dari pemerintah dan disediakan oleh bank konvensional. Suku bunga yang umum diterapkan untuk jenis KPR ini berkisar antara 5-7%. Dalam jenis KPR ini, peminjam dapat mendapatkan KPR hingga 30 tahun.

2. KPR Syariah

KPR syariah semakin berkembang di Indonesia karena Indonesia adalah negara dengan kapasitas penduduk Muslim terbesar. Namun, tetap hampir semua orang dapat menggunakan jenis KPR ini terlepas dari agama mereka. Keuangan Islam menghindari riba (bunga) dan gharar (ketidakpastian atau penipuan). Alih-alih bunga dan nama-nama konvensional lainnya, KPR syariah sering menggunakan konsep-konsep syariah untuk perjanjian kredit dan margin untuk terminologi mereka.

3. KPR Primer

KPR primer sering digunakan untuk membiayai properti baru. Bangunan primer diminati oleh masyarakat, terutama milenial, karena lebih “baru” dan, dalam hal harga, masih relatif terjangkau. Jenis KPR ini dirancang untuk pengembang yang memiliki kemitraan dengan bank.

Biasanya, KPR ini untuk peminjam yang mendapatkan fasilitas kredit pertama mereka. Meskipun begitu, KPR primer juga dapat mendapatkan fasilitas kredit kedua, ketiga, dan seterusnya selama properti yang diinginkan dianggap sebagai properti baru.

4. KPR Sekunder

KPR sekunder adalah jenis KPR untuk properti bekas dan pengembang non-bank yang menjual properti baru. Peminjam harus memeriksa kondisi bangunan, sertifikat properti, dan apakah properti tersebut memiliki status hak milik (SHM). Beberapa bank memiliki kebijakan sendiri tentang pengolahan KPR sekunder.

5. KPR Take Over atau KPR Remortgage

KPR take over atau remortgage adalah transfer kepemilikan dan pembayaran KPR yang sedang berlangsung untuk rumah kepada pihak lain yang diawasi oleh bank, jika pelanggan merasa beban angsuran terlalu berat karena suku bunga berfluktuasi.

6. KPR Refinancing

Refinancing adalah proses melunasi pinjaman dengan mendapatkan pinjaman lain. Ini dilakukan untuk mendapatkan syarat-syarat pinjaman yang lebih baik, seperti suku bunga yang lebih rendah, atau untuk mengganti pinjaman rumah baru yang dibeli dalam 6 bulan terakhir. Terkadang, tingkatnya lebih tinggi daripada KPR biasa.

7. KPR Subsidi

KPR subsidi adalah program pemerintah yang dirancang untuk membantu orang berpenghasilan rendah memiliki tempat tinggal. Ini memberikan bantuan berupa angsuran kredit ringan dan suku bunga rendah, dengan syarat dan ketentuan yang berlaku.

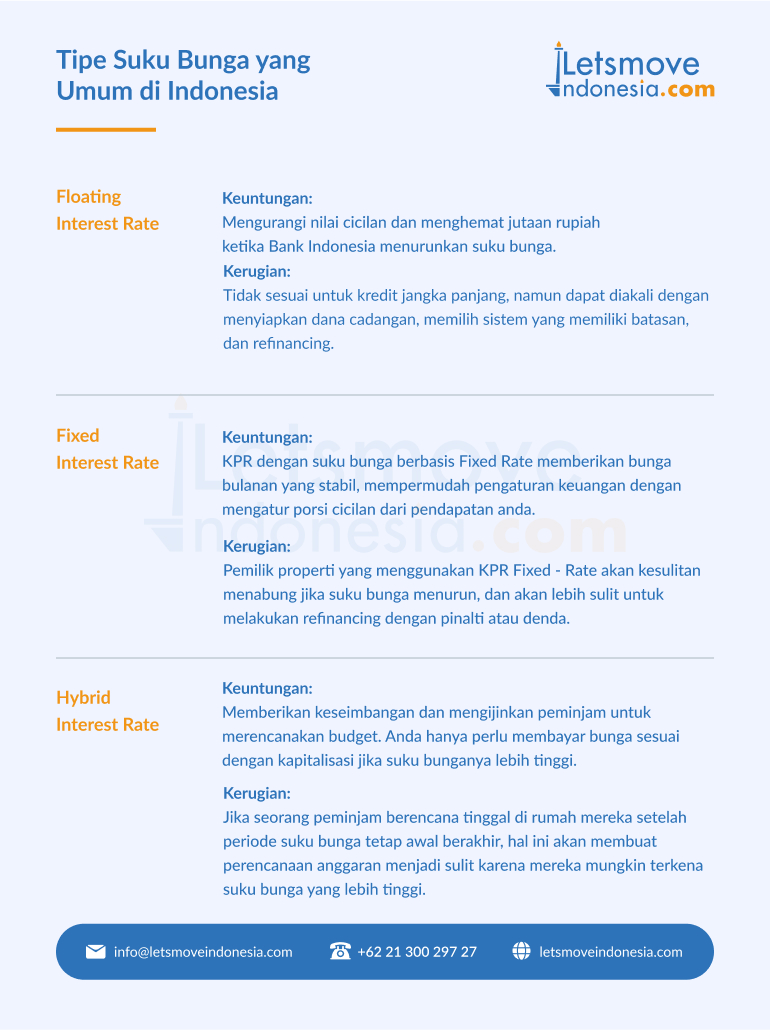

Jenis-Jenis Suku Bunga Populer di Indonesia

Ketika membeli rumah dengan KPR, pembayaran bulanan tentu saja akan menjadi pertimbangan paling penting. Ini karena angsurannya akan berlangsung puluhan tahun, jika tidak berdekade-dekade. Oleh karena itu, Anda juga harus mempertimbangkan jenis suku bunga.

Ada tiga jenis suku bunga yang umum digunakan dalam produk KPR di Indonesia, yaitu suku bunga tetap, suku bunga variabel, dan suku bunga hybrid. Apa perbedaan antara suku bunga tetap, suku bunga variabel, dan suku bunga hybrid? Apa keuntungan dan kerugiannya?

1. Suku Bunga Variabel

Suku bunga variabel adalah salah satu suku bunga yang digunakan oleh bank untuk menghitung berbagai jenis pinjaman kredit. Berbeda dengan suku bunga tetap, suku bunga variabel fluktuasi nilainya sesuai dengan kebijakan suku bunga acuan Bank Indonesia.

Ketika Bank Indonesia meningkatkan suku bunga acuan, itu memiliki dampak langsung pada jumlah bunga KPR yang Anda bayarkan. Dalam situasi ini, pembayaran Anda dapat meningkat. Namun, jika Bank Indonesia menurunkan suku bunga acuan, Anda mungkin bisa menikmati pengurangan jumlah angsuran bulanan Anda karena bunga yang dibebankan juga berkurang.

Keuntungan: Bank Indonesia menurunkan suku bunga, mengurangi nilai angsuran dan menghemat jutaan rupiah. Jakarta Interbank Offered Rate (JIBOR) juga menjadi acuan suku bunga variabel yang diinginkan oleh peminjam. Beberapa bank bahkan menawarkan produk pinjaman dengan suku bunga variabel yang diacu pada JIBOR.

Kerugian: Suku bunga variabel kurang cocok untuk kredit jangka panjang, tetapi dapat diatasi dengan menyiapkan dana cadangan dan memilih sistem cap atau suku bunga terbatas. Selain itu, Anda dapat mengubah suku bunga variabel menjadi suku bunga tetap dengan KPR take over atau remortgage.

2. Suku Bunga Tetap

Biasanya, pada awal periode KPR, akan ada suku bunga tetap selama periode tertentu. Bank sering mempromosikan suku bunga tetap ini. Setelah periode tersebut berakhir, suku bunga akan berubah menjadi variabel.

Misalnya, jika seseorang mengambil KPR selama 20 tahun dengan suku bunga tetap selama lima tahun pertama, 15 tahun sisanya akan memiliki suku bunga variabel.

Keuntungan: KPR dengan suku bunga tetap memungkinkan pembayaran bulanan tetap, sehingga lebih mudah mengelola keuangan dengan mengatur bagian pembayaran dari pendapatan.

Kerugian: Pemilik rumah dengan KPR suku bunga tetap mungkin melewatkan kesempatan untuk menghemat jika suku bunga turun, dan refinancing bisa sulit dan menghasilkan denda atau biaya.

3. Suku Bunga Hybrid

Suku bunga hybrid atau campuran adalah gabungan dari suku bunga tetap dan suku bunga lainnya yang tetap. Misalnya, suku bunga Fix & Fix berlaku selama 6 tahun, dengan tahun pertama hingga ketiga sebesar 5% dan tahun keempat hingga keenam sebesar 7,5%.

Suku bunga hybrid juga dapat disebut “fix and cap”, yang berarti selama periode tetap, suku bunga tetap berlaku dan selama periode batasan (cap), batasan berlaku. Suku bunga cap sebenarnya adalah suku bunga variabel, berfungsi sebagai batasan tertinggi suku bunga yang akan diberikan kepada Anda.

Misalnya, jika suku bunga variabel saat ini adalah 9%, selama jumlah tersebut berada di bawah nilai batasan Anda, Anda akan membayar sesuai dengan tingkat saat ini.

Keuntungan: Suku bunga KPR hybrid biasanya dimulai dengan periode suku bunga tetap awal selama 3-10 tahun, memberikan stabilitas dan memungkinkan peminjam merencanakan anggaran mereka. Setelah periode suku bunga tetap awal berakhir, bagian suku bunga yang dapat disesuaikan dari KPR mulai berlaku.

Kerugian: Periode awal pinjaman biasanya memiliki suku bunga tetap, yang dapat mengakibatkan pembayaran bulanan yang lebih tinggi dan membuat perencanaan anggaran dan keuangan menjadi lebih sulit. Selain itu, jika seorang peminjam berencana tinggal di rumah mereka setelah periode suku bunga tetap awal berakhir, mereka mungkin terkena suku bunga yang lebih tinggi.

Apakah artikel ini menarik? Lalu, lihat artikel-artikel berguna kami tentang visa di sini!

Menjelajahi Peluang KPR untuk Ekspatriat di Indonesia

Miliki Properti di Indonesia: Langkah-Langkah Penting untuk Mendapatkan KPR di Indonesia

KPR Indonesia: Panduan Penting untuk Pembeli Rumah

Bank Terkemuka yang Bermitra dengan LetsMoveIndonesia untuk KPR

Dapatkan KPR yang Anda Inginkan Bersama LetsMoveIndonesia: Apa yang Perlu Anda Ketahui